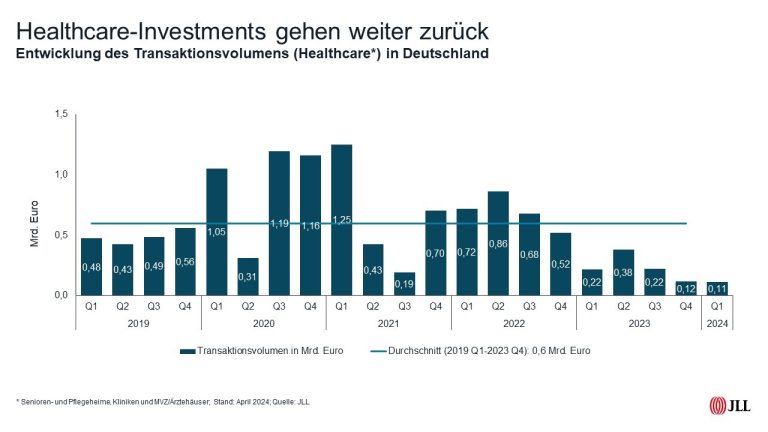

Markt für Gesundheitsimmobilien startet schwach ins Jahr 2024

Auf dem Investmentmarkt für Pflegeheime, Seniorenimmobilien und Kliniken herrscht auch zu Beginn des Jahres 2024 Zurückhaltung. Nach einem mageren Transaktionsvolumen im Schlussquartal 2023 in Höhe … Read more